買方僅需20元,就能鎖定1克黃金的價格,到期即便金價上漲,賣方也能按照原價交付。在深圳水貝黃金市場,這已經成為不少黃金商戶,乃至公眾買金時,普遍流行的交易手法。

然而,這種高杠桿的交易模式,正悄然積累巨大風險。水貝市場的多名商家,近期向第一財經爆料,一家名為深圳市粵寶鑫貴金屬有限公司(下稱“粵寶鑫”)的黃金“料商”,突然在深夜通知“法人失聯”、門店關閉,多名涉及的商戶貨款與黃金原料無法提取。料商是指從上游供貨方采購黃金原料,向下游小商戶供貨的黃金原料交易商。

目前,事件進展、門店關閉原因尚待有關部門進一步調查。記者調查了解到,粵鑫寶突然跑路、閉店,可能與黃金交易“料商”的預定價交易模式有關。

所謂預定價交易,是水貝市場的部分下游黃金制造銷售商,僅需向“料商”支付相當于黃金實際價格約2.4%~3%的定金,就能鎖定金價。理想狀態下,金價上漲后,銷售商可按鎖定的價格補足尾款提貨,或直接結算差價獲利。與正常黃金期貨交易高達10%以上的保證金相比,這一模式門檻更低。

這種交易模式下,部分料商可能會借機進行變相做空或做多交易,從貿易商變為“莊家”。以做空交易為例,客戶以790元/克的價格鎖價下定金,一些料商預計金價會下跌,不實時購入對應價格的黃金交貨,而是放“空倉”,等交貨時再購買更低價的黃金交付給客戶。如價格按預期下跌,料商可以獲得其中差價盈利。但如價格大幅走高,料商就將出現大額虧損。

水貝某黃金料商疑關店

第一財經從多位知情人士處獲取的聊天截圖顯示,9月13日凌晨1點,粵寶鑫一名王姓高管在內部群通知稱,“因公司銀行卡凍結且法人失聯,無法正常運營”,夜間4點,部分針對黃金客戶的對接群解散。9月13日白天,粵寶鑫多名業務人員已難取得聯系。

在水貝從事黃金飾品批發生意的可英(化名),此前在粵寶鑫也有黃金存貨。她在9月13日下午發現,粵寶鑫門店已經停止營業。當天下午,她與多名粵寶鑫客戶一起前往派出所報案。

根據受訪者提供的圖片,該門店已貼上封條。門上通知稱,粵寶鑫暫停營業, 凡是與該公司有業務往來、經濟受損的人員,可到派出所登記。第一財經聯系有關派出所,其工作人員稱,案件目前已經轉交至深圳市公安局羅湖分局方面。該局有關部門對記者稱,此事處理進展、涉事規模等信息,將由專人回復。截至發稿,記者暫未收到回復。

天眼查顯示,粵寶鑫成立于2023年8月,主營珠寶首飾銷售、批發、回收、加工業務。

這一類商家也被水貝黃金從業者們稱為“料商”。一名水貝黃金銷售店鋪店主告訴第一財經,料商,顧名思義就是做黃金原料交易的中間商,這種模式下,從上游供貨方采購黃金原料,向下游小商戶供貨。粵寶鑫差不多有十來個業務員,體量已經相對較大。

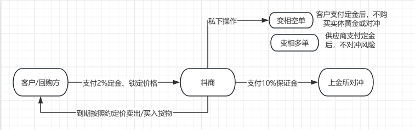

他進一步解釋稱,料商疑似跑路,出現資金損失的通常也為上述兩類商家。例如,現貨交易中,上游供貨方已向粵寶鑫發貨,但貨款尚未結算。下游的商戶已購黃金,但尚未提貨。在鎖價預定交易中,買方/回購方已經支付定金,但尚未交割。

事實上,已有合作方受到影響。據河南廣播電視臺報道,許昌胖東來天使城內的一金店委托粵寶鑫提純,但最終卻被卷走價值90萬元的黃金,總重量超過一公斤。第一財經也收到數個水貝黃金回收商的消息稱,目前涉及粵寶鑫的金料,暫時未收到結款。

部分下游中小商戶也已出現資金損失。可英說,自己通過粵寶鑫小程序,訂購了約28克黃金,由于料商聯系不上,該筆黃金已無法提貨,而且自己還有少量余錢存在賬戶中,現在也無法提取。

目前,警方暫未披露粵寶鑫業務具體涉及金額。

粵寶鑫停業后,社交媒體上甚至有傳言稱,水貝市場出現了料商跑路潮。對此,深圳市黃金珠寶首飾行業協會澄清稱,已關注到相關情況,網絡傳言存在夸大、不實情況。經該協會實地走訪,網傳名單中的多家企業仍正常經營。針對個別出現問題的企業,公安部門已依法介入,涉及商戶可以通過法律途徑維權。

數十倍杠桿的變相期貨

水貝金展珠寶廣場一名從事黃金批發銷售的店主介紹,除了現貨現結交易,一些料商還根據上下游客戶業務需要,提供“鎖價”操作。

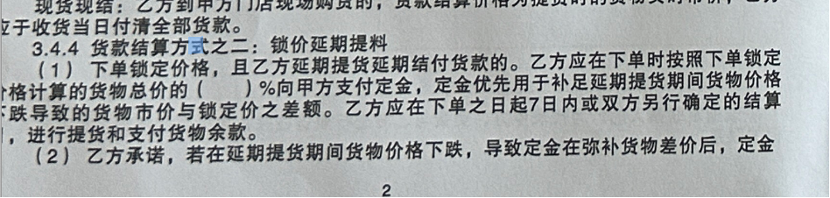

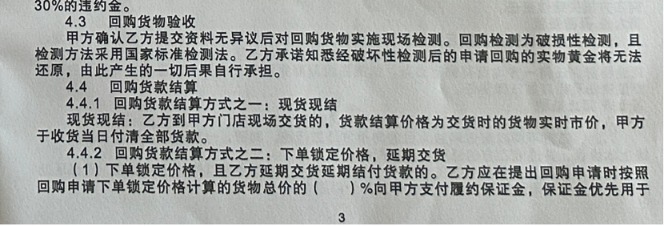

第一財經獲得的一份粵寶鑫貴金屬貨料購銷協議顯示,粵寶鑫涉及貨物銷售、貨物回購兩方面業務,兩個交易方向均可交付定金鎖價。

貨物銷售方面,粵寶鑫提供鎖價延期提料服務。合同顯示,乙方(即購買金料的客戶)可支付定金鎖定價格,延期提貨、延期結付貨款。定金的金額,為下單時鎖定黃金價格計算貨物總價的一定比例。

一般而言,雙方需在下單日起7日完成交易。如在延期提貨期間貨物價格下跌,定金在彌補貨物差價后出現不足,乙方還需要補繳相應金額。到期,乙方按照結算約定價格支付尾款、提貨。

而在回購環節,也有類似操作模式。粵寶鑫的上游供應商,同樣可以下單鎖定價格,進行延期交貨。乙方(即供應商)應在提出回購申請時,按照回購申請下單鎖定價格計算的貨物總價的一定比例,向粵寶鑫支付履約保證金。到約定期限,雙方再進行交割。

上述批發店主稱,水貝市場,這類操較為常見,因為黃金價格容易實時波動,一些下游的黃金制造、零售商為了鎖住工費毛利,就會跟上游定價,定價就會有定金交易。

而水貝市場的黃金料商中,進行預定價交易的較為普遍,而且多向上下游供應商開放,部分甚至對散客開放,該市場的黃金市場“杰XX”就是如此。

上述批發店主認為,這類操作有些類似于“期貨”,因為雙方提前約定了未來時間的交割價格。實際上,多年前,類似交易模式就被法院認定為期貨交易。

深圳羅湖法院2022年的一份判決書顯示,原告、被告雖然雙方合同約定了黃金現貨交易,但未約定交貨時間、交貨地點、貨品形式,而是原告根據黃金期貨實時變動價格,向被告預付少量定金購買黃金,后來隨著黃金期貨實時變動價格向被告賣出,具有無實物交易、實行保證金制度、采取集中交易模式、利用價格漲跌獲利等四個特征,與現貨交易存在本質差異,實質上系黃金期貨交易。

而在更早前,上海奉賢法院也將類似模式認定為黃金期貨交易。人民法院案例庫近期入庫案例顯示,2011年5月,被告人周某未經有關主管部門批準,在上海市奉賢區以香港某投資公司在內地的代理公司名義,與施某玲、陸某兵等人簽訂客戶協議書。施某玲、陸某兵等人在該投資公司開戶并陸續投入400余萬元,通過該投資公司提供的MT4平臺,采取集中標準化合約、保證金、當日無負債結算等制度,進行黃金期貨交易。

除了具有期貨的特征,這種預定價交易的杠桿比例高得驚人。業內商家透露,一般來說,定金的比例在貨物總價的2%~3%左右。如上述黃金市場“杰XX”,9月15日購買1克黃金板料的實時價格為837元,20元的定金,不到實時價的3%。換算下來,杠桿比例高達30倍至50倍。

不合常理的套利游戲

高杠桿的鎖價交易,隱藏著料商的套利游戲。

根據業內商家介紹,按照正規操作,客戶下單鎖價后,為貿易商規避風險,會立刻在現貨或者期貨市場進行“對沖”,即料商在現貨市場賣出一筆未來才交付的黃金時,他會同步在期貨市場買入一份同等數量的黃金合約。如此一來,未來如果金價上漲,他即便現貨上虧損,也能通過期貨市場上的盈利抵消。

但部分料商選擇了另一條路,借機變相做空或做多交易。

以做空交易為例,一名水貝市場料商稱,如客戶以790元/克的價格鎖價下定金,一些料商預計金價會下跌,此時就不會實時購入對應價格的黃金以備交貨,或者進行對沖,而是放“空倉”,等交貨時再購買更低價的黃金交付給客戶。如金價按預期走低至750元/克,到了交付日,料商即可低價采購后,再高價賣給客戶,從而每克獲利40元。

然而,“做多”可能獲利, 但預定價交易的料商,也要承擔高風險。

以上述做空交易為例,如金價不跌反漲,為了向客戶交貨,料商可能不得不高價采購原料,再按原價交付。此時,料商就會出現大額虧損。由于店面已經暫停營業,粵寶鑫是否涉及做空交易,目前尚待有關部門進一步調查。

近期,黃金價格波動劇烈。9月14日,倫敦現貨黃金價格報收3642.63美元/盎司,年內累計漲幅已近40%,8月20日以來更是快速上漲近10%。國際金價持續走高也帶動國內終端市場金價上揚,近一個月來,水貝黃金價格同步迅速拉升。8月22日、9月12日,記者兩次實地走訪發現,水貝黃金市場實時金價已從782元/克漲至837元/克,每克上漲55元。

在這種情況下,如有料商以782元的價位,在8同月20日左右進行“做空”操作,且未采取風險手段,目前每克可能已損失超過55元。

不僅如此,這種鎖價交易的邏輯,也與事實情況相悖。

一名不愿透露姓名的業內人士說,正規交易中,黃金商需要通過期貨公司,購買上海黃金交易所的黃金期貨合約。保證金多為合約價值的10%以上 (期貨公司再加收

2%—5%)。這也意味著100克黃金(按照837元/克計算),需要繳納的保證金為1萬元左右。而記者走訪發現,水貝料商的黃金預定價交易,目前100克需要繳納的定金僅為2000元。因此,很多黃金中小店家,會通過料商進行定價交易。

“如果料商在交易所發起交易,按現在的比例,客戶支付的定金根本不夠,需要墊付更多的保證金,這顯然不太符合商業邏輯。”該人士說。

9月3日,上海黃金交易所發布《關于調整部分合約保證金水平和漲跌停板的通知》,明確規定,自2025年9月5日收盤清算時起,Au(T+D)、mAu(T+D)、Au(T+N1)、Au(T+N2)、NYAuTN06、NYAuTN12等合約的保證金水平從13%調整為14%。上述業內人士稱,部分“料商”可能有意控制單量,并配合部分正規套期保值操作。但也有料商會變相做空、做多。由于其名義上為黃金銷售,而非期貨,如何做風險對沖,并不在監管控制范疇內。

觸非法經營、詐騙等多重潛在法律風險

這種預定價交易,除了料商因操作失誤而產生虧損,還存在哪些潛在風險?

北京岳成律師事務所高級合伙人岳屾山律師對第一財經記者表示,主要有兩類風險。第一,收益與虧損放大化。該模式僅需支付實際價格的2.4%-3%作為定金(遠低于黃金期貨10%的保證金比例),高杠桿率。若金價短期劇烈波動,投資者暴富與暴虧的可能性并存:以1公斤黃金為例,金價上漲10元/克可獲利10萬元,但若下跌同等幅度則虧損10萬元,相當于定金瞬間歸零強制平倉風險。第二,資金安全風險加劇。資金流向缺乏監管,無實物交割保障。料商通常通過私設小程序或微信群吸納資金,且不使用自有賬戶收款,導致消費者預付款可能被挪用至高風險投資或直接卷款跑路。多數交易以對沖差價為目的,不涉及實物黃金交付。若料商無法履約,投資者維權困難。

金州(深圳)律師事務所律師郭磊對記者表示,與現貨交易一樣,因交易資金大部分均與水貝相關,交易賬戶極易被公安機關凍結。一般情況下,提供交易流水、交易憑證即可解除凍結。但若涉及案件影響面較大,或牽連上下游較多,則可能面臨長期凍結、甚至沒收賬戶內所涉贓款的風險。

站在法律角度,應該如何判定這種做法的性質?

岳屾山對第一財經分析,商家以鎖定黃金價格為名收取定金后,非法占有資金,可能構成合同詐騙罪。即無實際黃金儲備或對沖能力,通過偽造交易記錄、虛報庫存誘導客戶支付定金。收取大量定金后關閉平臺、更換實際控制人或轉移資金,導致客戶無法提貨或退款。在金價波動不利時單方終止交易,拒絕返還定金或賠償損失,且無實際履約意愿。此外,該模式可能認定為變相期貨交易,涉嫌非法經營罪。即以“鎖定價格”為名,約定固定交易單位、保證金比例及漲跌停規則,與黃金期貨合約高度相似。通過平臺撮合買賣雙方,形成公開競價或做市商機制,違反國務院《期貨交易管理條例》對場外交易的禁止性規定。僅收取2.4%-3%定金(杠桿率33-40倍),遠超現貨交易常規比例,易引發重大風險。

郭磊認為,預訂價賣料,最開始是為了解決水貝大量批發柜臺,及全國各地珠寶商店有大量展品、存貨,以應對黃金價格波動,對沖風險的一種工具。后逐漸演變為套利工具。從形式上,具備了黃金期貨交易的一定特征;從性質上,刑事上可能涉嫌非法經營甚至詐騙,民事上可能被認定為合同無效。

在類似情形中,被法院認定為非法經營、合同無效的案例并不少見。

羅湖法院上述2022年判決就認定,周某的行為屬于沒有從事期貨經紀業務的主體資格而從事期貨經紀業務,以及不具備從事期貨交易主體資格的客戶從事期貨交易,而實質從事期貨交易,因而判決涉案交易行為、合同無效。

亦有部分案例中將此類“現貨延期交易”歸為非法經營。如上海奉賢法院上述判決,就認定周某犯非法經營罪,判處有期徒刑二年,并處罰金十五萬元。宣判后,周某以其所從事的是黃金“現貨延期交易”,不屬于黃金期貨交易等為由提出上訴,但被上海一中院駁回。

被認定為涉嫌開設賭場的案例也已出現。今年7月,深圳市世創鑫辰科技集團有限公司的預定價交易出現兌付困難。根據部分投資者提供的材料,該公司已被深圳公安機關以涉嫌開設賭場立案。

還未登錄

還未登錄

![]()