投資要點(diǎn)

近期全球貨幣體系在加速重構(gòu),黃金價格繼續(xù)創(chuàng)新高,美債利率大幅上行,美元指數(shù)明顯貶值,日元、歐元、英鎊等貨幣大幅升值。如何理解這些現(xiàn)象?這不是美元的流動性危機(jī)。

在2008年、2020年也曾經(jīng)出現(xiàn)過美元流動性危機(jī),但在流動性危機(jī)的情況下,機(jī)構(gòu)為了獲取美元流動性,會拋售包含美債、黃金、股票等在內(nèi)的一切資產(chǎn),表現(xiàn)為黃金、美債都會大跌,美元指數(shù)大幅走高,而這一次顯然不是這樣的。這是美元的信用危機(jī)。在美國經(jīng)濟(jì)前景悲觀的情況下,美元利率不但沒有下行、反而大幅上行,而美元匯率反而還貶值,美元的對手——黃金、其它國際貨幣的價格大幅上漲,這應(yīng)該是美元的信用風(fēng)險上升導(dǎo)致的,即全球?qū)γ涝男湃纬潭认陆担_始尋找別的替代的國際貨幣。往前看,美元的信用會繼續(xù)下降嗎?特朗普政府的政策仍然具有很大的不確定性,哪些政策可能會進(jìn)一步破壞美元的信用?美元信用的變化,對全球匯率、利率、黃金、股票等諸多大類資產(chǎn)都會產(chǎn)生重要的影響,這些問題是我們必須要關(guān)注的。

美元是全球化的受益者

美元和美國國債都屬于美國政府的債務(wù),背后都是靠美國政府的信用做背書,美元能夠成為國際貨幣是基于其他經(jīng)濟(jì)體對美國政府的信任。美元紙幣的本質(zhì)就是一張紙,其它經(jīng)濟(jì)體之所以接受美國人拿著一張紙來買自己的商品,其實是基于對美國政府的信任,相信美國政府可以保證美元紙幣的購買能力。

在這個過程中,美國人拿著一張紙換走了別的經(jīng)濟(jì)體的勞動成果,美元紙幣就相當(dāng)于美國政府發(fā)行的債券。所以從這個角度來看,美元和美國國債都是屬于美國政府的債務(wù),而債務(wù)是建立在信任或信用的基礎(chǔ)上的。在過去幾十年,美元之所以能成為國際貨幣,是基于其他經(jīng)濟(jì)體對美國政府的信任,尤其是相信美國政府能夠保證美國經(jīng)濟(jì)長期穩(wěn)定的能力,因為如果經(jīng)濟(jì)不穩(wěn)定,美國政府也會超發(fā)美元來穩(wěn)經(jīng)濟(jì),美元匯率就會貶值。在各國之間信任度偏低的時代,大家很難接受別的國家印刷的紙幣來購買自己的商品。例如在二戰(zhàn)之前的人類歷史上,各國之間沒有那么強(qiáng)的信任的情況下,國際貿(mào)易的支付結(jié)算、官方儲備配置更多依賴的是貴金屬。雖然在美元之前也有英鎊、荷蘭盾、西班牙的銀元,但這些所謂的國際貨幣,其實國際化程度并沒有那么高。例如英鎊的使用主要在英國及其殖民地使用,因為英國的殖民地比較多,而且英國和殖民者之間的經(jīng)濟(jì)、貿(mào)易往來很多,所以看起來英鎊的國際化程度就比較高。而事實上,除了殖民地以外,國家之間的貿(mào)易支付結(jié)算、官方儲備配置還是依賴貴金屬。為什么要依賴貴金屬呢?因為貴金屬的幣值穩(wěn)定靠的是大自然來保證的,相當(dāng)于由大自然在做信用背書,屬于人類共同認(rèn)可的貨幣。而在信任程度沒有那么強(qiáng)的情況下,一個國家是不會接受其他國家印刷的紙幣來換取自己的勞動成果的。

在二戰(zhàn)結(jié)束之后,隨著整個世界的秩序達(dá)到一個穩(wěn)定的狀態(tài),各國之間慢慢建立起了互信,才逐步建立了美元主導(dǎo)的國際貨幣體系,美元逐漸成為了貿(mào)易支付結(jié)算、官方儲備配置中主導(dǎo)的國際貨幣。而如果美元是國際貨幣,美國就需要有貿(mào)易赤字。這是因為美元是國際貨幣,其他經(jīng)濟(jì)體對美元有需求,所以美國作為一個整體就成了全球的央行。一個央行怎么來發(fā)行貨幣呢?就是通過購買商品、購買資產(chǎn)的方式來發(fā)行貨幣。所以一定程度上來說,只要美元還是國際貨幣,美國必然是要有貿(mào)易赤字的。因為如果沒有貿(mào)易赤字,美元就不能發(fā)行到海外,其他經(jīng)濟(jì)體作為一個整體就獲取不到美元。

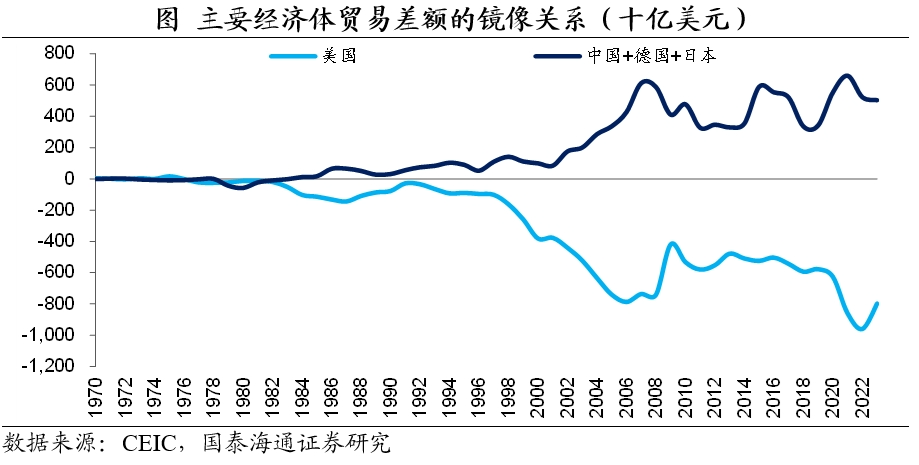

而換一個角度來說,如果美元不是國際貨幣的話,美國也很難有持續(xù)的貿(mào)易赤字。因為貿(mào)易赤字就意味著舉借外債,如果持續(xù)舉借外債,同時自己的貨幣又沒有償付外債的能力,最終會帶來匯率大幅貶值、通脹高企、利率大幅上行的局面,就像上個世紀(jì)80年的拉美債務(wù)危機(jī)就是這種情況。所以,某種程度上來說,過去幾十年的全球貨幣體系和全球貿(mào)易體系就是一種鏡像關(guān)系,是一枚硬幣的兩面。從貿(mào)易的角度來說,美國是貿(mào)易逆差,其他經(jīng)濟(jì)體是貿(mào)易順差;從貨幣的角度來說,美國在發(fā)行美元,其他經(jīng)濟(jì)體在獲取美元;從債務(wù)的角度來說,美國在借錢,其他經(jīng)濟(jì)體在存錢。

所以,雖然特朗普宣稱美國在過去幾十年的全球化的體系中制造業(yè)受到了沖擊,但從貨幣的角度來說,實際上美國的貨幣又是最大的受益者。因為全球很多經(jīng)濟(jì)體都希望自己印刷了貨幣去購買別的經(jīng)濟(jì)體的商品,去償還外債,但很少有貨幣享有這樣的地位。

然而最近幾年,美國政府的一些做法,實際上就是在破壞美元的信用。

美國在逐步利用美元的國際貨幣地位,對一些經(jīng)濟(jì)體進(jìn)行制裁,例如限制朝鮮、伊朗、俄羅斯等經(jīng)濟(jì)體使用美元支付結(jié)算,2022年凍結(jié)俄羅斯的外匯儲備。這些行為實際上就是在破壞美元的信用,破壞大家對美元的信任。因為其他經(jīng)濟(jì)體持有美元或者美國金融資產(chǎn),本質(zhì)上就是在借錢給美國,屬于債權(quán)和債務(wù)的關(guān)系,美國政府的這些制裁做法,就相當(dāng)于美元這種“債券”發(fā)生了違約。這就等同于一個發(fā)過債的企業(yè),因為和投資人關(guān)系不好,借的錢就不還了。而如果出現(xiàn)了這樣的違約事件,其他的經(jīng)濟(jì)體就需要考慮,未來和美國的關(guān)系能否保持穩(wěn)定,未來還是否要借錢給美國。預(yù)計未來和美國關(guān)系不穩(wěn)定的經(jīng)濟(jì)體,就需要不斷減少美元貨幣和美元資產(chǎn)的持有和使用,美元的需求也會因為信用下降而降低。

黃金價格上漲,本質(zhì)上就是在證明:美元信用在下降。

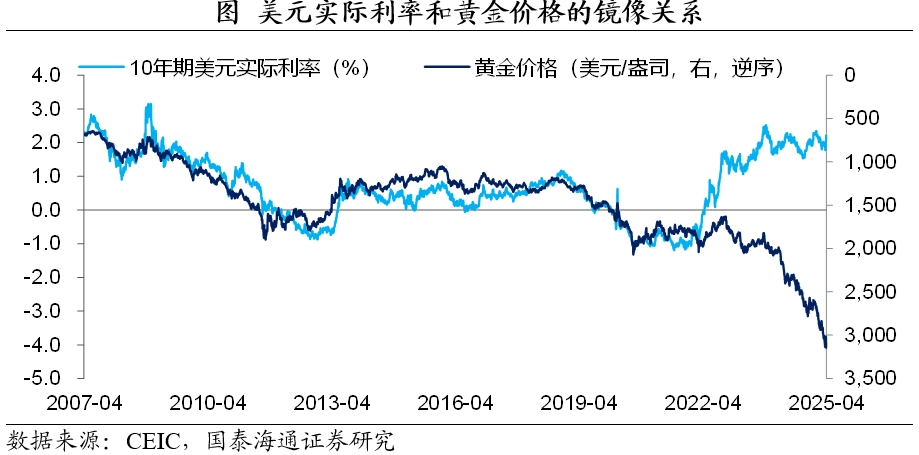

黃金是不生息的資產(chǎn),實際利率為零,所以之前美元實際利率提高時,大家持有美元資產(chǎn)的意愿就會上升,黃金價格就會承壓。而美元實際利率下降時,投資者持有美元資產(chǎn)的意愿就會下降,黃金價格就會上漲。美元實際利率和黃金之間,也是一種明顯的鏡像關(guān)系。而2022年以來,美國的經(jīng)濟(jì)增速沒有特別明顯的抬升,而美元的實際利率卻回升到了2009年以來的最高位。在美元實際利率這么高的情況下,大家仍是愿意持有一個實際利率為零的黃金資產(chǎn),這本身就說明了美元的信用在下降。這就相當(dāng)于已經(jīng)出現(xiàn)過違約事件的企業(yè),如果要再借錢,就需要支付更高的利率,相當(dāng)于信用利差在明顯走闊。過去的全球貿(mào)易和貨幣循環(huán)是,美國借錢,其他的儲蓄國存錢。

但現(xiàn)在面臨的問題是,美國仍在借錢,全球一部分國家已經(jīng)不太愿意往美國存錢了,這個就是美元最大的問題。

美元國際信用的趨勢其實取決于全球貿(mào)易體系和貨幣體系的演繹。過去幾十年全球貿(mào)易和貨幣達(dá)到了深度綁定的狀態(tài),如果短期解綁太快,其實對全球各國經(jīng)濟(jì)都會沖擊很大。所以中長期來看,全球貿(mào)易和貨幣趨勢的確定性又會高很多。

從貿(mào)易角度來說,雖然短期有很高的不確定性,但中長期來看,中國制造的競爭力仍然很強(qiáng),絕大部分的制造業(yè)很難回流美國,其他第三方經(jīng)濟(jì)體也很難特別快速的承接制造業(yè)的生產(chǎn)。如果美國脫鉤太快,其內(nèi)部的壓力和阻力也會不斷增大,最終還是要順應(yīng)經(jīng)濟(jì)發(fā)展的規(guī)律。而國際關(guān)系的變化是必須要考慮的另一個維度,中美的直接經(jīng)濟(jì)鏈接或緩慢下降,間接鏈接或緩慢上升。中國企業(yè)的“出海”和全球化布局仍是一個中長期的趨勢。

從貨幣角度來說,選擇什么貨幣進(jìn)行國際貿(mào)易支付結(jié)算和官方儲備配置,每個經(jīng)濟(jì)體都需要在幣值穩(wěn)定性的經(jīng)濟(jì)因素、和國際關(guān)系穩(wěn)定性的安全因素之間進(jìn)行權(quán)衡。從美元的角度看,特朗普政府的非常規(guī)操作越多,其實面臨的壓力和阻力也會越大,勢必未來也會出現(xiàn)階段性的糾偏,四年以后,美國新一屆政府的很多做法可能又會和特朗普時期不一樣。長期來看,糾偏能力也是幣值穩(wěn)定的重要基礎(chǔ)。但是全球各個經(jīng)濟(jì)體需要評估和美國的關(guān)系穩(wěn)定性,去做出自己的國際貨幣選擇。

長期來看,全球貨幣體系會緩慢的走向分化,美元的信用可能會緩慢下降。但短期來看,美元信用面臨的不確定性仍然很高。2022年西方凍結(jié)俄羅斯的外匯儲備后,美元的信用已經(jīng)發(fā)生了動搖。特朗普政府的政策具有較大的不確定性,其政策并非有意去破壞美元信用、降低美元的國際地位,但我們不能完全假定其能夠完全理性的去推進(jìn)一些政策,而一旦操作不當(dāng),可能會對美元信用構(gòu)成較大的影響。事實上,信任一旦被損壞,即使后面特朗普政府撤回這些政策,要想重塑信任就很困難了。

到底哪些做法可能會進(jìn)一步損傷到美元信用?我們可以大致分為兩類。一類是破壞全球貿(mào)易的政策手段。我們前面已經(jīng)介紹過,全球貿(mào)易體系和貨幣體系是一種鏡像關(guān)系,破壞全球化的貿(mào)易的同時,其實就是在破壞全球化的貨幣。試想一下,如果全球各國之間沒有了貿(mào)易,那么全球也不需要美元來國際貿(mào)易支付結(jié)算了。

例如特朗普政府對全球挑起關(guān)稅戰(zhàn),如果全球貿(mào)易量大幅下滑,美元的需求也會大幅下滑。另一類做法是破壞全球金融體系的政策手段。例如美國利用美元在全球金融體系中的地位,進(jìn)一步限制更多國家使用SWIFT系統(tǒng)進(jìn)行美元支付結(jié)算,或者凍結(jié)甚至沒收更多經(jīng)濟(jì)體的外匯儲備等等。目前特朗普政府的制裁手段還主要在貿(mào)易和關(guān)稅領(lǐng)域,而如果采用金融手段對其他經(jīng)濟(jì)體施壓,對美元信用的沖擊可能更加直接。整體來說,全球化的過程中,美元是很大的受益者。而在美國推進(jìn)去全球化的過程中,之前的受益者——美元也會受損。

要順差還是要美元,其實對于特朗普政府是一個兩難的選擇。如果特朗普政府的政策操作不當(dāng),會進(jìn)一步破壞美元的信用,可能讓本來是中長期緩慢發(fā)生或不發(fā)生的趨勢,在短期內(nèi)快速發(fā)酵,美元信用在短期內(nèi)有加速下降的風(fēng)險。如果短期內(nèi)全球貨幣體系加速重塑,全球大類資產(chǎn)的定價也會波動較大。資產(chǎn)價格的定價方向可以參考80年代的拉美債務(wù)危機(jī),雖然大類資產(chǎn)的重塑幅度可能不會那么極端,但方向是類似的,如果一種貨幣的信用下降,往往會出現(xiàn)匯率貶值、通脹攀升、名義利率和實際利率上行的情況。近期的美元指數(shù)大跌,黃金大漲,美元實際利率、名義利率大幅上行,或許已經(jīng)在反映美元信用的變化。如果美元信用持續(xù)惡化,美債可能就真的成為一個問題了。

所以接下來,我們確實需要密切關(guān)注特朗普政府的政策言行,短期美元信用的變化仍然有較大的不確定性。全球貿(mào)易和貨幣體系的一個重要基礎(chǔ)是信任,而一旦失去信任,往往都需要漫長的歷史周期也未必能修復(fù)。

還未登錄

還未登錄

![]()

本站鄭重聲明:第一黃金網(wǎng)中的操作建議僅代表第三方觀點(diǎn)與本平臺無關(guān),投資有風(fēng)險,入市需謹(jǐn)慎。據(jù)此交易,風(fēng)險自擔(dān)。